Jeśli kupujesz produkty za gotówkę lub z krótkim terminem płatności, a chcesz skorzystać z długoterminowego kredytu kupieckiego, to faktoring odwrotny jest stworzony dla Ciebie. Usługa nazywana jest również faktoringiem na dostawców, odwróconym lub zakupowym.

Faktoring odwrotny (inaczej faktoring odwrócony, zakupowy, zamówieniowy) jest formą finansowania skierowaną do firm dokonujących zakupów za gotówkę lub z krótkim terminem płatności, które chcą uzyskać prolongatę w spłacie zobowiązań. Jego odwrotność w stosunku do faktoringu w wersji klasycznej, polega na tym, że jest usługą skierowaną do podmiotów dokonujących zakupów, a nie do sprzedawców.

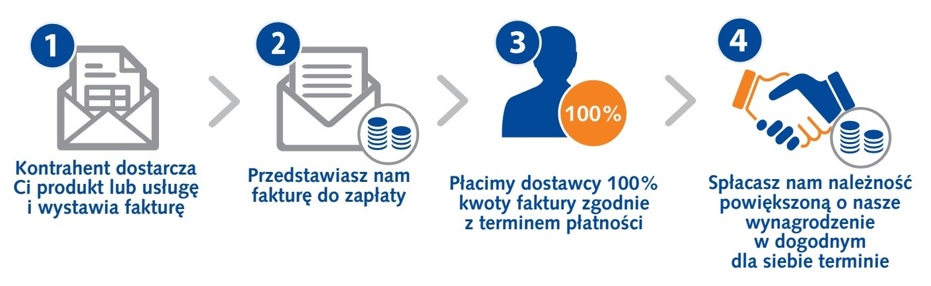

Mechanizm działania faktoringu odwrotnego jest prosty. Firma faktoringowa spłaca zobowiązania swojego klienta w ciągu 24 godzin lub zgodnie z ich terminem płatności. Natomiast klient reguluje należności wobec instytucji finansującej w dogodnym dla siebie czasie, np. w ciągu 60 dni.

Kompendium wiedzy o faktoringu >>

| Faktoring klasyczny (jawny) | Faktoring odwrotny | |

|---|---|---|

| Czego dotyczy finansowanie? | Należności wynikających ze sprzedaży produktów i/lub usług | Zobowiązań wynikające z zakupu produktów i/lub usług |

| Podstawa udzielanego finansowania | Faktury VAT przed terminem płatności | - Faktury VAT przed terminem lub po terminie płatności - Faktury proforma/zaliczkowe - Raty leasingowe, kaucje |

| Kto jest klientem firmy faktoringowej? | Strona transakcji, która dokonuje sprzedaży i wystawia fakturę (dostawca) | Strona transakcji, która dokonuje zakupu (odbiorca) |

| Komu firma faktoringowa wypłaca środki? | Stronie transakcji, która dokonuje sprzedaży i wystawia fakturę (swojemu klientowi) | Stronie transakcji, która dokonuje sprzedaży i wystawia fakturę (wierzyciele klienta) |

| Cesja wierzytelności | tak | nie |

| Zabezpieczenie majątkowe | nie | tak |

Ta usługa finansowa jest w szczególności przeznaczona dla przedsiębiorców, którzy muszą zapłacić za kupowane towary/usługi w krótkim lub niewystarczająco długim, w stosunku do swojego cyklu produkcyjnego, terminie. Korzystając z faktoringu mogą zapewnić sobie środki na zakup towarów i usług koniecznych do realizacji kontraktów (np. budowlanych). Jest to szczególnie ważne w sytuacji, gdy możliwość wystawienia faktur za wykonane prace jest odsunięta w czasie, a niejednokrotnie pojawia się dopiero po zakończeniu kontraktu. Dzięki skorzystaniu z faktoringu odwrotnego przedsiębiorcy mogą dotrzymać harmonogramu robót nie narażając się na potencjalne, czasami bardzo dotkliwe, kary umowne.

Skorzystanie z faktoringu odwrotnego powinny także wziąć pod uwagę firmy, które planują większe zakupy np. przed sezonem, a nie dysponują wystarczającymi środkami własnymi. Jest to także szansa na zwiększenie zysku dzięki skorzystaniu z okazyjnych zakupów. Klient kupujący większą partię towaru lub płacący szybciej (przedpłata lub krótki termin) może skorzystać z atrakcyjnych rabatów u dostawcy.

Faktoring odwrotny jest również dobrym rozwiązaniem dla firm, które nie mogą uzyskać finansowania w postaci faktoringu klasycznego (np. z powodu zakazu cesji), a szukają innej formy finansowania z odnawialnym limitem.

Faktoring odwrócony to rodzaj finansowania, który ma charakter długoterminowy, powtarzalny i działa w oparciu o umowę zawartą na czas nieokreślony. Maksymalną kwotę zadłużenia klienta wyznacza limit faktoringowy, który działa na podobnej zasadzie jak limit odnawialny udzielany przez banki. Każda spłata (nawet częściowa), której dokona klient zwalnia limit dostępnych środków i można finansować kolejne faktury. Klient może dokonać spłaty w każdej chwili, kiedy dysponuje wolnymi środkami i dzięki temu zmniejsza koszty finansowania.

W odróżnieniu do faktoringu odwrotnego finansowanie w formie pożyczki ma zazwyczaj charakter jednorazowy i krótkoterminowy. Zarówno kwota pożyczki, jak i okres finansowania są z góry określone. Po spłacie pożyczki współpraca między pożyczkobiorcą i firmą finansową się kończy. W związku z tym zaciągnięcie pożyczki jest dobrym rozwiązaniem w przypadku jednorazowego zapotrzebowania na dodatkowe środki finansowe, np. przedsiębiorca potrzebuje środków do realizacji kontraktu o wyjątkowo wysokiej wartości i nie przewiduje, że podobna sytuacja może się powtórzyć najbliższej przyszłości.

Faktoring odwrotny i pożyczka biznesowa – sprawdź porównanie >>

W formie faktoringu odwrotnego można finansować:

Więcej o faktoringu odwrotnym na przykładach >>

Koszty faktoringu odwrotnego są porównywalne z kosztami tradycyjnego faktoringu i składają się na nie:

Przykładowe wyliczenie kosztów faktoringu odwrotnego

Kwota wynagrodzenia firmy faktoringowej za sfinansowanie faktury poprzez faktoring odwrotny

50 dni x 0,09% x 100 000 zł = 4500 zł + VAT (23%)

Więcej o tym ile kosztuje faktoring odwrotny >>

Skonto jest to rodzaj rabatu oferowanego przez niektórych sprzedawców i stosowanego do faktur z odroczonym terminem płatności. Skonto oferowane jest nabywcy w przypadku wcześniejszej zapłaty za zakupione towary/lub usługi. Nabywca, który chciałby skorzystać ze skonta, ale w danym momencie nie ma wystarczającej płynności finansowej, powinien wziąć pod uwagę skorzystanie z faktoringu odwrotnego. Jest to warte rozważania między innymi dlatego, że dla wielu firm korzystanie z faktoringu odwrotnego jest wtedy bezkosztowe. Dzieje się tak, gdy kwota otrzymanego skonta przewyższa koszty faktoringu odwrotnego.

Skonto – co to jest i jak można na nim zyskać w faktoringu odwrotnym ?>>

Firmy faktoringowe w ramach faktoringu odwrotnego płacą za przedsiębiorcę faktury VAT do dostawców lub usługodawców z zastosowaniem procedury split payment. Polega to na tym, że kwota faktury netto przelewana jest na podstawowe konto dostawcy podane na fakturze, a kwota podatku VAT wpływa na konto VAT dostawcy.

Więcej o na temat faktoringu odwrotnego i split payment >>

Księgowanie faktoringu odwrotnego - jak księgować faktoring odwrotny? >>

Aby skorzystać z faktoringu odwrotnego należy złożyć wniosek o faktoring. Jedną z podstawowych informacji, którą podaje się we wniosku jest lista dostawców/wierzycieli, którzy maja być objęci faktoringiem oraz wysokość limitu faktoringowego.

Limit faktoringowy jest to maksymalna kwota, jaką firma faktoringowa wypłaci dostawcom swojego klienta. Przy określaniu limitu faktoringowego warto posługiwać się wskaźnikiem rzeczywistych i realnych potrzeb. Nie należy określać limitu w sposób przybliżony i zaokrąglony w górę. Po pierwsze dlatego, że prowizja przygotowawcza jest najczęściej pobierana od wysokości udzielonego limitu finansowania. Nie warto więc płacić za kwotę limitu, którego nie będziemy w stanie wykorzystać. Po drugie, firma faktoringowa na początku współpracy zazwyczaj jest w stanie przyznać niższy limit, a po pewnym czasie go podwyższyć.

Wymogiem do udzielania faktoringu odwrotnego jest majątkowe zabezpieczenie transakcji, dlatego we wniosku należy zaproponować ruchomość lub nieruchomość, która może być przedmiotem zabezpieczenia.

Kolejnym ważną kwestią są załączane do wniosku o faktoring dokumenty finansowe tj. bilans, RZiS, sprawozdanie F-01 lub PIT za 2 ostatnie lata oraz zaświadczenie z ZUS i US o zaleganiu /niezaleganiu w podatkach. Im szybciej dokumenty te zostaną dostarczone tym szybciej firma faktoringowa podejmie decyzję o udzielaniu faktoringu odwrotnego.

| Gdzie wypłacane są środki? | Na konto wierzycieli klienta |

| Okres finansowania | Umowa na czas nieokreślony Maksymalna prolongata terminu płatności - 90 dni |

| Cel finansowania | Spłata zobowiązań wynikających z faktur |

| Kwota finansowania | Od 50 tys. do 3 mln zł |

| Czas na weryfikację wniosku | Ok. 3 dni od dostarczenia dokumentów |

| Zabezpieczenie | Wymagane na ruchomości lub nieruchomości |