Chyba każdy przedsiębiorca znalazł się w sytuacji, gdy pilnie potrzebuje gotówki na uregulowanie zobowiązań lub realizację nowego zlecenia. Jeśli jednocześnie firma taka posiada niewymagalną fakturę, prostym sposobem na szybkie uzyskanie finansowania jest faktoring.

Faktoring to usługa finansowa świadczona na rzecz podmiotu gospodarczego (faktoranta) przez faktora, którym może być bank lub inna instytucja finansowa. Faktoring w klasycznej formie jest usługą dedykowaną dla firm udzielających kredytu kupieckiego, czyli oferujących odroczone terminy zapłaty za sprzedawane produkty lub świadczone usługi. Usługa faktoringu pozwala odblokować środki zamrożone w fakturach i zapewnia szybki dopływ gotówki do firmy.

Faktoring polega na wykupie przez faktora, czyli instytucję finansową lub bank niewymagalnych faktur wystawianych tytułem sprzedaży towarów lub usług. Przedsiębiorca realizuje zamówienie, wystawia fakturę i przesyła ją do firmy faktoringowej. Firma faktoringowa przekazuje mu do 90% wartości faktury w ciągu 24 godzin. Firma, która nabyła produkty lub usługi dokonuje zapłaty do firmy faktoringowej zgodnie z terminem płatności (np. po 60 dniach).

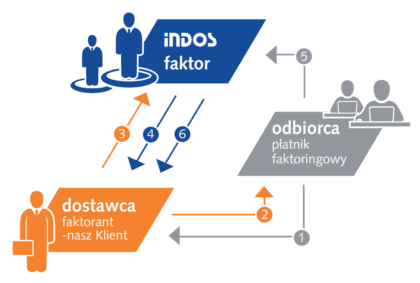

Umowa faktoringowa zawierana jest między 2 stronami: faktorem a faktorantem, ale w transakcji faktoringowej uczestniczą 3 podmioty:

Uczestnicy faktoringu

1. odbiorca składa zamówienie u dostawcy

2. dostawca dostarcza produkt lub/i usługę odbiorcy i wystawia fakturę

3. dostawca przedstawia faktorowi fakturę do wykupu

4. faktor płaci dostawcy większą część kwoty wierzytelności

5. odbiorca spłaca faktorowi należność (100% kwoty faktury)

6. faktor wypłaca pozostałą wartość dostawcy faktury

Przedmiotem faktoringu są wierzytelności wynikające z faktur sprzedażowych lub zakupowych. Wierzytelności te powinny być bezsporne, istniejące, wolne od zastawów, zajęć, protestów, nieobciążone na rzecz osób trzecich. Faktoring w formie klasycznej obejmuje wierzytelności przed terminem płatności (niewymagalne). Przedmiotem faktoringu odwrotnego mogą być zarówno wierzytelności przed, jak i po terminie płatności (wymagalne).

Usługi faktoringowe świadczy faktor. Może nim być to bank, firma faktoringowa lub firma finansowa (świadcząca obok faktoringu inne usługi finansowe). Polskie prawo nie określa faktoringu jako czynność bankową, więc dla świadczenia tej usługi nie jest wymagane zezwolenie prezesa NBP. Faktorzy nie muszą także uzyskiwać zezwoleń na świadczenie usług faktoringowych od Komisji Nadzoru Finansowego. Jednak jako instytucje finansowe - firmy faktoringowe muszą przestrzegać przepisów dotyczących tego typu przedsiębiorstw.

Faktor, czyli jak wygląda współpraca z firmą faktoringową? >>

Limit faktoringowy to maksymalna kwota jaką firma faktoringowa wypłaci swojemu klientowi (faktorantowi) w ramach finansowania faktur w formie faktoringu. Ma on charakter odnawialny. Oznacza to, że każda wpłata dokonana przez płatnika faktoringowego zwalnia limit dostępnych środków i faktorant może finansować kolejne faktury.

Przy określaniu limitu faktoringowego powinniśmy posługiwać się wskaźnikiem rzeczywistych i realnych potrzeb. Warto być w tym zakresie precyzyjnym. Po pierwsze dlatego, że firmy faktoringowe pobierają prowizję przygotowawczą właśnie od wartości udzielonego limitu faktoringowego. Nie warto więc płacić za kwotę limitu, którego nie będziemy w stanie wykorzystać. Po drugie, firma faktoringowa na początku współpracy zazwyczaj jest w stanie przyznać nam niższy limit, a po pewnym czasie go podwyższyć. Dzieje się tak, ponieważ z biegiem czasu budujemy historię współpracy z płatnikami/faktorantami i w przypadku braku negatywnych zdarzeń płatniczych zwiększenie limitu nie jest dla firmy faktoringowej tak ryzykowne.

Limit faktoringowy - jak obliczyć optymalną wysokość? (indos.pl)

Zastosowanie faktoringu w swojej firmie powinien rozważyć każdy przedsiębiorca, który chce uzyskać dodatkowe środki finansowe na prowadzenie działalności gospodarczej bez ustanawiania zabezpieczenia majątkowego i konieczności posiadania zdolności kredytowej.

Skorzystanie z faktoringu powinny także rozważyć firmy, które chcą być bardziej konkurencyjne i udzielać swoim klientom kredytu kupieckiego.

Faktoring jest również dobrym rozwiązaniem dla firm, które zdyscyplinować i zmobilizować kontrahentów do terminowego wywiązywania się z płatności.

Na koszty faktoringu, oprócz tak oczywistych parametrów, jak: liczba płatników faktoringowych, wysokość limitu finansowania, ilość i terminy płatności faktur, wpływ mają także:

Koszt faktoringu może być naliczany w formie abonamentu lub opłaty prowizyjnej. Główne składniki kosztów faktoringu to:

Sprawdź rzetelne zestawienie wszystkich kosztów faktoringu >>

Sprawdź kiedy bardziej opłaca się abonament, a kiedy prowizja za czas finansowania? >>

Koszty faktoringu ponosi strona transakcji korzystająca z usługi. W przypadku faktoringu klasycznego (jawnego i cichego) płaci strona transakcji, która dokonuje sprzedaży towarów i/lub usług i wystawia fakturę. W przypadku faktoringu odwrotnego stroną korzystająca z usługi i ponoszącą jej koszty jest firma kupująca towary i/lub usług i otrzymująca fakturę do zapłaty od swojego dostawcy.

Sprawdź jak księgować faktoring? >>

Faktoring jako forma finansowania działalności firmy może być bardziej korzystny niż pożyczka ponieważ zazwyczaj ma niższe oprocentowanie oraz nie wymaga ustanowienia zabezpieczenia majątkowego. Dodatkową zaletą faktoringu jest również to, że łatwiej go uzyskać niż kredyt lub pożyczkę.

Kiedy faktoring się opłaca? Sprawdź 4 przykłady >>

Zaletą faktoringu, w porównaniu z innymi usługami finansowymi, takimi jak kredyt i pożyczki jest to, że korzystanie z tej usługi finansowej nie jest ujawniane w raportach BIK. Faktoring nie jest zobowiązaniem i nie wpływa negatywnie na zdolność kredytową przedsiębiorstwa. Dzięki temu możliwe jest na przykład równoległe korzystanie z faktoringu i ubieganie się o kredyt w banku.

Faktoring a kredyt obrotowy - 10 najważniejszych różnic >>

Faktoring może na wiele sposobów usprawnić przepływy finansowe w firmie. Po pierwsze daje on przedsiębiorcy możliwość uzyskania pieniędzy z wystawionych faktur przed ich terminem płatności. Jeśli płynność finansową rozumiemy jako zdolność do terminowego regulowania zobowiązań to w tym zakresie z pomocą przychodzi faktoring odwrotny. Faktoring zwiększa także dyscyplinę płatniczą kontrahentów i zapobiega powstawaniu zatorów płatniczych.

Faktoring a płynność finansowa. W jaki sposób faktoring może poprawić płynność finansową? >>

Z reguły korzystanie z zewnętrznych źródeł finansowania zwiększa sumę bilansową i zobowiązania firmy. Natomiast faktoring wywołuje korzystne skutki w strukturze bilansowej. Suma bilansowa pozostaje taka sama, ze względu na przekształcenie należności w środki pieniężne. Stabilność rachunku bilansowego przyczynia się do obniżenia wskaźnika zadłużenia oraz wzrostu wskaźnika rentowności majątku.*

Więcej o tym jak księgować faktoring? >>

Umowa faktoringu jest umową nienazwaną, której treści nie regulują przepisy prawa. Przedmiotem umowy faktoringu jest świadczenie przez faktora na rzecz faktoranta obsługi faktoringowej, stanowiącej kompleks usług finansowych, między innymi takich jak:

Umowa faktoringu – najważniejsze elementy i postanowienia >>

Specyfika tej formy faktoringu polega na pozostawieniu po stronie faktoranta ryzyka niewypłacalności płatnika faktoringowego. W przypadku braku zapłaty przez płatnika, firma faktoringowa ma prawo zwrócić się do faktoranta z regresem o zwrot wypłaconej mu kwoty wraz z odsetkami faktoringowymi. Dlatego faktoring z regresem warto stosować do finansowania faktur wystawianych sprawdzonym i godnym zaufania kontrahentom. Ten rodzaj faktoringu jest wybierany najczęściej, ponieważ jest najkorzystniejszy pod względem kosztów, a wymogi formalne dotyczące transakcji są zminimalizowane. Faktoring z regresem może mieć 2 formy : jawny i niejawny (cichy).

Dowiedz się więcej czym jest regres >>

Przedsiębiorca korzystający z tej usługi całkowicie pozbywa się ryzyka niewypłacalności płatnika faktoringowego. Ryzyko to jest przenoszone na firmę faktoringową. Jeśli płatnik nie dokona płatności wynikających z faktur przekazanych do faktoringu, firma faktoringowa nie ma prawa do regresu, czyli nie może wymagać od faktoranta zwrotu wypłaconej zaliczki. Ze względu na duże ryzyko ponoszone przez firmę faktoringową jest to najdroższa forma faktoringu. Dodatkowym zabezpieczeniem transakcji jest zazwyczaj ubezpieczenie należności.

Faktoring pełny i niepełny - sprawdź na czym polega różnica? >>

W przypadku korzystania z tej usługi wymagana jest zgoda płatnika faktoringowego na cesję wierzytelności wynikających z faktur przekazywanych do faktoringu. Płatnik spłaca swoje zobowiązania na konto bankowe faktora.

Główna różnica między faktoringiem cichym, a jawnym polega na tym, że nie dochodzi do przelewu wierzytelności (cesji), a płatnik faktoringowy nie jest informowany o tym, że jego dostawca korzysta z finansowania faktur w formie faktoringu.

Czym się różnią faktoring jawny i cichy? Sprawdź porównanie usług >>

W tym rodzaju faktoringu stroną transakcji, która korzysta z usługi finansowania jest sprzedający/dostawca produktów i/lub usług. Przesyła on do firmy faktoringowej (faktora) faktury wystawione z odroczonym terminem płatności do natychmiastowej zapłaty.

Odwrotność faktoringu odwróconego, w stosunku jego wersji klasycznej, polega na tym, że jest usługą skierowaną do podmiotów dokonujących zakupów, a nie do sprzedawców.

W ramach tej usługi instytucja finansowa (faktor) płaci za towary lub usługi dostawcom swojego klienta. Natomiast klient w ustalonym w umowie terminie spłaca faktorowi zaciągnięte zobowiązanie powiększone o prowizję.

Dowiedz się więcej o różnych rodzajach faktoringu >>

Faktoring jednorazowy to usługa, w ramach której przedsiębiorstwo sprzedaje pojedynczą fakturę lub wybraną grupę faktur faktorowi, zamiast regularnie przekazywać do wykupu wszystkie swoje należności. Zgoda na cesję wyrażana przez płatnika faktoringowego dotyczy w tym przypadku cesji wierzytelności z pojedynczej faktury.

Faktoring jednorazowy to elastyczne rozwiązanie finansowe, które pozwala firmie na uzyskanie finansowania tylko wtedy, gdy jest ono potrzebne, bez konieczności długoterminowego zobowiązywania się do współpracy z firmą faktoringową.

Faktoring globalny to taki rodzaj faktoringu, gdzie zastosowana jest cesja generalna np. wszystkich praw do wierzytelności wynikających z danej umowy lub zlecenia. Jest to kompleksowa usługa finansowa, w ramach której przedsiębiorstwo nawiązuje stałą współpracę z faktorem, który nabywa wszystkie jego wierzytelności, co oznacza, że każda faktura wystawiona przez firmę powinna być przekazana faktorowi do wykupu. Faktor zajmuje się również zarządzaniem tymi należnościami, co obejmuje m.in. monitoring płatności, windykację, a czasem również przejęcie ryzyka niewypłacalności kontrahentów.

Faktoring jednorazowy a faktoring globalny – sprawdź co lepiej się sprawdzi w Twojej firmie >>

Z cesją, czyli przelewem wierzytelności mamy do czynienia tylko w przypadku faktoringu jawnego.

| Rodzaj faktoringu | Cesja wierzytelności |

|---|---|

| Faktoring jawny | TAK |

| Faktoring cichy | NIE |

| Faktoring odwrotny | NIE |

Na drodze cesji faktorant (wierzyciel) przelewa prawa do wierzytelności na firmę faktoringową. Cesja może dotyczyć całego kontraktu tzw. cesja generalna (globalna) wówczas wszystkie wpływy z danej umowy będą przechodziły przez rachunek firmy faktoringowej, ale może także dotyczyć pojedynczej faktury czy wszystkich faktur wystawionych na danego płatnika.

Więcej o cesji wierzytelności w faktoringu >>

W przypadku kredytu firmowego przedsiębiorca zaciąga zobowiązanie o charakterze długoterminowym i odpowiada za jego spłatę na rzecz banku. Faktoring nie jest zobowiązaniem po stronie firmy, która korzysta z tej usługi - zobowiązanie pozostaje po tej stronie transakcji, która dokonuje zakupów. To kupujący (płatnik) dokonuje zapłaty do firmy faktoringowej.

Faktoring a kredyt obrotowy - 10 najważniejszych różnic >>

Sprawdź porównanie rożnych rodzajów faktoringu z innymi usługami finansowymi >>

Faktoring to nie tylko doraźne i szybkie uzyskanie gotówki. Jest to sposób na kompleksowe, długookresowe i elastyczne rozwiązanie poprawiające płynność finansową.

Oprócz udzielenia finansowania, firma faktoringowa przejmuje na siebie obowiązek dopilnowania terminowości płatności realizowanych przez płatników. Faktor reaguje nawet na kilkudniowe opóźnienie w płatnościach. W takiej sytuacji podejmuje działania monitorujące w stosunku do płatnika (telefony i e-maile z prośbą o zapłatę). Jeśli takie działania nie przyniosą rezultatu, faktorant ma zapewnioną obsługę w zakresie windykacji należności.

Usługa faktoringu pełni również rolę prewencyjną, chroniącą przez zatorami płatniczymi. Po pierwsze już sam fakt poinformowania płatników o cesji wierzytelności do firmy faktoringowej sprawia, że przykładają oni więcej wagi do terminowego regulowania swoich zobowiązań. Po drugie, na etapie włączania płatników do umowy faktoringu firma faktoringowa dokonuje ich weryfikacji pod względem rzetelności płatniczej.

O ile mechanizm działania usługi faktoringu jest nieskomplikowany, o tyle wybór najlepszej opcji spośród wielu ofert nie jest już zadaniem prostym. Oprócz nasuwających się w sposób oczywisty aspektów kosztowych usługi warto rozważyć także warunki jej świadczenia. Najważniejsze aspekty, na które każdy przedsiębiorca powinien zwrócić uwagę to:

6 praktycznych porad jak wybrać najlepszą ofertę faktoringu >>

Pierwszym krokiem do skorzystania z faktoringu jest wypełnienie wniosku faktoringowego oraz przedstawienie dokumentów finansowych firmy. We wniosku faktoringowym faktorant podaje informacje dotyczące firmy, informacje o stanie swoich zobowiązań, definiuje parametry usługi, która go interesuje. Im pełniejsze będą informacje udostępnione firmie faktoringowej tym szybciej będzie dokona ona oceny wnioskodawcy i tym szybsza będzie decyzja kredytowa.

Składam wniosek o udzielenie faktoringu>>

*Źródło: Korenik, Dorota. Faktoring w bankowości: strategia przyszłości. CeDeWu. PL Wydawnictwa Fachowe, 2007